Blog / Afiliacja

Marketing afiliacyjny - zarobki i podatki. Jak rozliczyć się z siecią afiliacyjną?

Ostatnia aktualizacja: 13.11.2024.

Jeśli zarabiasz na afiliacji, konieczne jest zrozumienie zasad rozliczeń podatkowych, szczególnie tych związanych z przychodami z sieci partnerskich w ramach Unii Europejskiej. W tym wpisie przedstawiamy najważniejsze informacje, które pomogą ci poprawnie rozliczyć dochody zgodnie z obowiązującymi przepisami podatkowymi – zarówno jako osoba fizyczna, jak i przedsiębiorca.

Rozliczenie dochodów z afiliacji dla osób fizycznych

Jeśli działasz jako osoba fizyczna, która nie prowadzi działalności gospodarczej, nadal możesz rozliczać przychody z afiliacji bez zakładania firmy. Warto jednak pamiętać o:

• Ciągłości przychodów - jeśli twoja działalność afiliacyjna staje się systematyczna i generuje regularne dochody, urzędy skarbowe mogą wymagać od Ciebie założenia działalności gospodarczej. Warto podkreślić, że działalność nie jest uznawana za gospodarczą, jeśli przychód w żadnym miesiącu nie przekracza 75% kwoty minimalnego wynagrodzenia (na 2024 rok to 4 345 zł brutto, czyli limit wynosi 3 258,75 zł miesięcznie). Jeśli twoje zarobki mają charakter ciągły i przekraczają tę kwotę, wymagane jest założenie działalności gospodarczej.

Pamiętaj, że za działalnością gospodarczą może iść szereg plusów, np. odliczenie od przychodów kosztów związanych z działalnością – takich jak koszty reklamy, sprzęt komputerowy, telefon, czy oprogramowanie – co pozwoli na zoptymalizowanie podatku dochodowego.

W przypadku większych zarobków, np. przekraczających 10 tys. zł miesięcznie, korzystnym rozwiązaniem może okazać się rozważenie założenia spółki z ograniczoną odpowiedzialnością lub innych struktur, które wykorzystać można w celu lepszego zarządzania kosztami i obciążeniami podatkowymi.

Jeśli potrzebujesz więcej informacji na temat zakładania działalności gospodarczej w Polsce, możesz skorzystać ze szczegółowego przewodnika o rejestracji firmy. Znajdziesz go TUTAJ.

• Podatku ryczałtowym na wynajem powierzchni reklamowej - jeśli nie prowadzisz działalności gospodarczej, przychody z wynajmu powierzchni reklamowej na stronie internetowej mogą być opodatkowane ryczałtem w wysokości 8,5%. Kodeks cywilny traktuje to jako umowę najmu – umowę odpłatną.

Podatnicy prowadzący działalność gospodarczą (B2B)

Dla osób, które prowadzą działalność gospodarczą, rozliczenie przychodów z afiliacji wymaga uwzględnienia dodatkowych przepisów:

• VAT i faktura NP - w przypadku prowadzenia działalności gospodarczej konieczne jest zarejestrowanie się do VAT-UE, co pozwala na wystawianie faktur wewnątrz Unii Europejskiej z oznaczeniem "NP" (co oznacza, że nie podlegają one opodatkowaniu VAT w Polsce, ale obowiązuje odwrotne obciążenie w kraju odbiorcy).

• Podatek dochodowy - dochody te rozliczasz tak jak przychody z usług świadczonych na rzecz odbiorców w Polsce – podatek dochodowy nie różni się od krajowego. Jak to robić? Sprawdź TUTAJ.

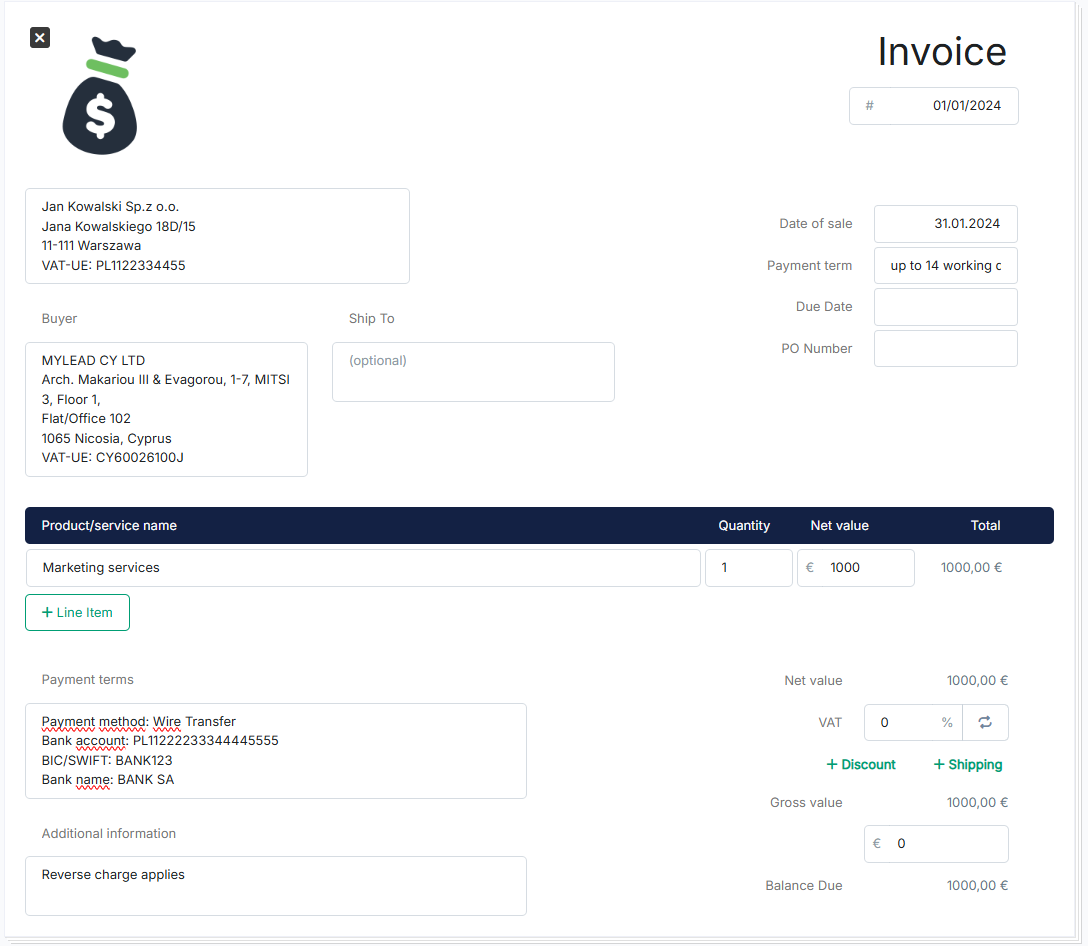

Jak może wyglądać faktura dla spółki zagranicznej?

Przykładowa faktura wystawiana na spółki zagraniczne powinna uwzględniać następujące elementy:

• dane obu stron (nazwa, adres, numer VAT-UE),

• opis usługi,

• kwotę w euro lub innej walucie,

• stawkę VAT NP (nie podlega opodatkowaniu w Polsce).

Do przygotowania takiej faktury możesz wykorzystać narzędzie online, np. Invoice Generator dostępny TUTAJ.

Rejestracja VAT-UE i deklaracje

Podatnicy prowadzący działalność gospodarczą, którzy oferują usługi w innych krajach UE, muszą:

1. zarejestrować się do VAT-UE,

2. składać deklaracje VAT-UE.

Podatek VAT dla takich usług jest naliczany w kraju odbiorcy, co oznacza, że faktura wystawiana jest ze stawką NP.

Rejestracji możesz dokonać tutaj:

Opodatkowanie przychodu dla podmiotów spoza Polski

W przypadku świadczenia usług na rzecz podmiotów zagranicznych (zarówno w UE, jak i poza nią):

• Miejscem opodatkowania VAT jest kraj, gdzie odbiorca ma siedzibę, a faktura dla firm wewnątrz UE jest wystawiana na stawkę NP.

• Przychód opodatkowujesz w Polsce według zasad opodatkowania dochodu krajowego.

Podsumowanie

Rozliczanie dochodów z afiliacji wymaga dokładności i znajomości zasad podatkowych. Każdy podatnik rozlicza się z przychodów zgodnie z miejscem zamieszkania. Dla przedsiębiorców ważna jest rejestracja VAT-UE, a dla osób fizycznych – zrozumienie, kiedy konieczne może być założenie działalności gospodarczej. Jeśli masz jakiekolwiek wątpliwości co do sposobu rozliczania swoich dochodów, skonsultuj się z księgowym lub urzędem skarbowym, aby mieć pewność, że działasz zgodnie z przepisami.

Masz pytania? Skontaktuj się z nami za pośrednictwem naszych kanałów.